سندات الخزانة السورية تقييم الجدوى من عملية الإصدار

مقدِّمة

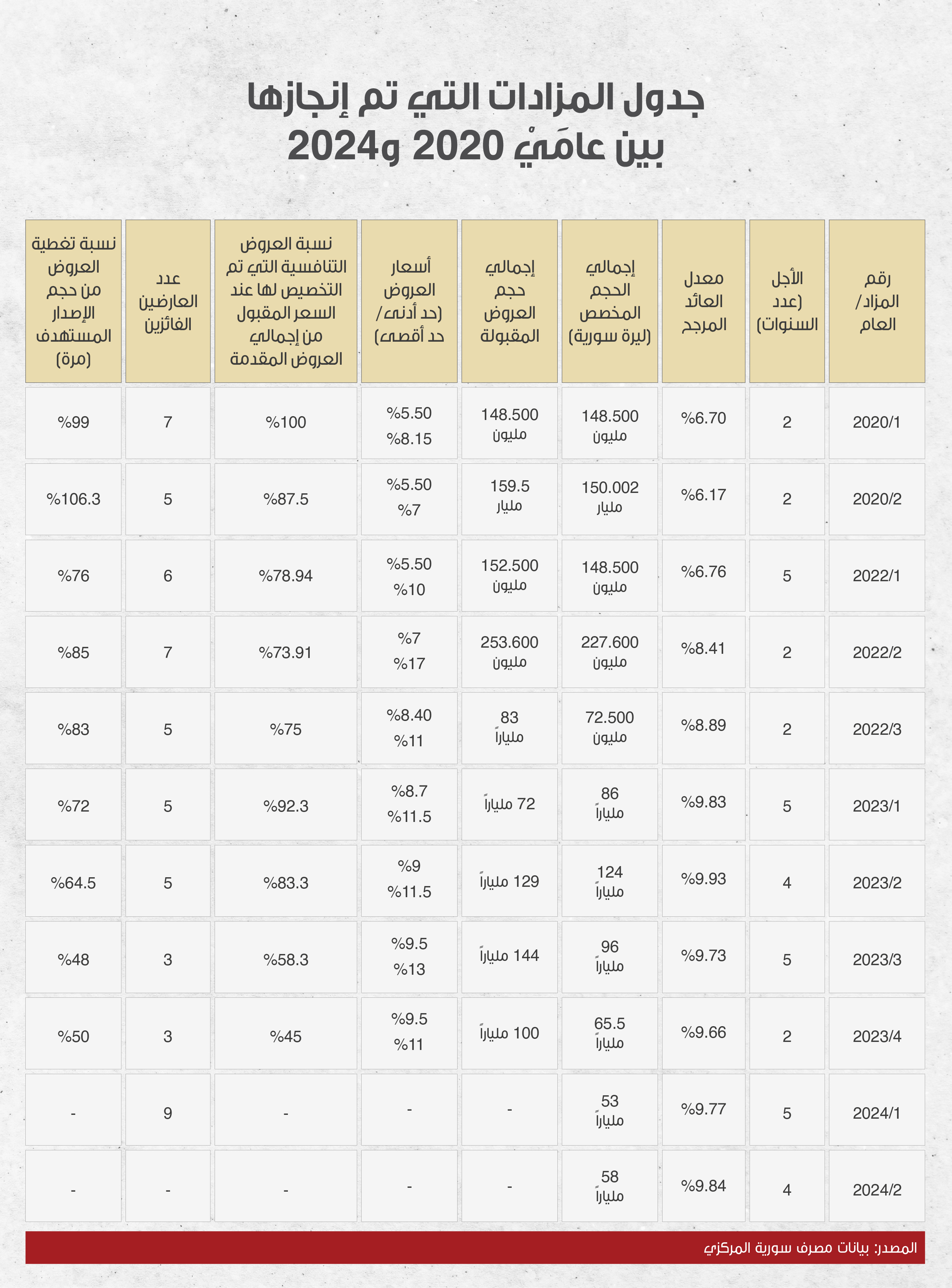

أصدرت وزارة المالية التابعة للنظام السوري في 22 نيسان/ إبريل 2024 سندات خزينة بأجل 4 سنوات ونطاق مستهدَف بقيمة 150 مليون ليرة، وقيمة اسمية للسند الواحد تبلغ مليونَيْ ليرة، حيث تم الانتهاء من إجراءات المزاد الثاني للأوراق المالية الحكومية لعام 2024 للاكتتاب على سندات الخزينة. وقد تم قبول 9 عروض مقدَّمة للاكتتاب على السندات المُصدَرة، وكذلك تحديد حجم السندات المخصص عند مبلغ 58 مليار ليرة سورية، وقد بلغ معدل العائد المرجَّح للسندات المخصصة 9.84% من القيمة الاسمية للسند تُوزَّع بشكل نصف سنوي لحَمَلَة السندات في حينه.

تُعتبر سندات الخزانة وأذوناتها أدوات مالية واستثمارية ذات أمان مرتفع، كونها تُصدَر من قِبل حكومات الدول ومؤسساتها، ولا يمكن لأحد أن يبطل الدَّيْن على الدولة أو للدولة بسهولة ويسر حتى مع تغيير الحكومات أو إدارة المؤسسات العامة.

في الحالة السورية بدأ استخدام سياسة إصدار الأوراق المالية الحكومية كواحدة من الأدوات المالية مثل الضرائب والرسوم، وأدوات المصارف والتأمين وعوائد الجمارك العامة لتحقيق عائد للخزانة، أي يُنظَر إليها على أنها وسيلة لتوفير موارد مالية لتغطية النفقات الجارية أو الاستثمارية، ومن المفترض أن تؤدي هذه السندات دورها دون زيادة للضغوط التضخُّمية، مما يؤثر إيجاباً على السياسات النقدية والمالية والاقتصاد بشكل عامّ، وتُعتبر أذونات الخزينة وسنداتها أهم الوسائل الممكن الاعتماد عليها ضِمن إطار هذه السياسات.

أولاً: الإطار التاريخي للأوراق المالية الحكومية في سورية

يستند إصدار الأوراق المالية الحكومية في سورية إلى أحكام المرسوم التشريعي رقم 60 لعام 2007 الخاص بالأوراق المالية الحكومية، وتعليماته التنفيذية ودليل إجراءات الأوراق المالية الحكومية، حيث أُعطيت الصلاحيات لوزارة المالية بالتنسيق مع مصرف سورية المركزي (وكيل الإصدار) بالقيام بإصدار الأوراق المالية الحكومية (أذونات الخزينة وسنداتها) [1] ، ولم تكن هذه الأوراق مستخدَمة فعلياً في السوق السورية. ورغم إصدارها عام 2007 إلا أن أول طرح لها كان عام 2010، حيث كان من المخطط الإعلان عن أذونات خزينة لمدة 3 أشهر و6 أشهر بقيمة إجمالية تبلغ مليارَيْ ليرة سورية في ذلك الوقت (42.6 مليون دولار)، وتم اعتبار القرار خارج المألوف بناءً على سياسات البنك المركزي المتبعة في الاقتراض الداخلي [2] .

كان هناك مخطط لطرح مزاد لـ 3 سندات في مرحلة تالية، قيمة كل واحد منها مليار ليرة (41.3 مليون دولار) بمدة من 1 و3 إلى 5 سنوات، حيث كان سيتم استعمال هذه الأوراق المالية البالغة قيمتها 5 مليارات ليرة سورية (106.5 مليون دولار) في تمويل مشاريع تنموية وخاصة في مجال الطاقة [3] .

لكن جميع هذه المزادات لم تتم، وقد تم سحب الجدول الزمني بعد ذلك وإيقاف طرح سندات الخزينة في حزيران/ يونيو 2012، بشكل مؤقت بسبب عدم الحاجة إلى السيولة كما صرح وزير مالية النظام السابق محمد جليلاتي؛ ولكن السبب الأكثر واقعية هو فشل الإصدارات بسبب عدم الثقة بالحكومة على خلفية فقدانها لشرعيتها عند جمهور السوريين والأجانب على خلفية اندلاع الاحتجاجات في البلاد والنزاع الذي تلاها عام 2011.

منتصف عام 2016 توصلت الحكومة إلى اتفاق داخلي بشأن إصدار سندات خزينة، حيث كلف مجلس النقد والتسليف بإعادة النظر في نِسَب الفوائد المصرفية وموضوع إصدار سندات وأذونات خزينة[4]، إلا أنه لم يتم التنفيذ، ويتوقع أن السبب مرة أخرى عدم وجود إقبال على هذه السندات في ظل ما تعانيه الحكومة من فقدان للثقة.

عام 2019 قرر مجلس الوزراء طرح سندات وأذونات خزينة الدولة للاكتتاب العامّ، بهدف تمويل مشروعات استثمارية في قطاعَيْ الاقتصاد والخدمات، ضِمن مراجعة شاملة للسياسة الاقتصادية [5] ، وتُعتبر هذه الخُطوة هي الأولى من نوعها التي يتم فيها تنفيذ هذه الطروحات.

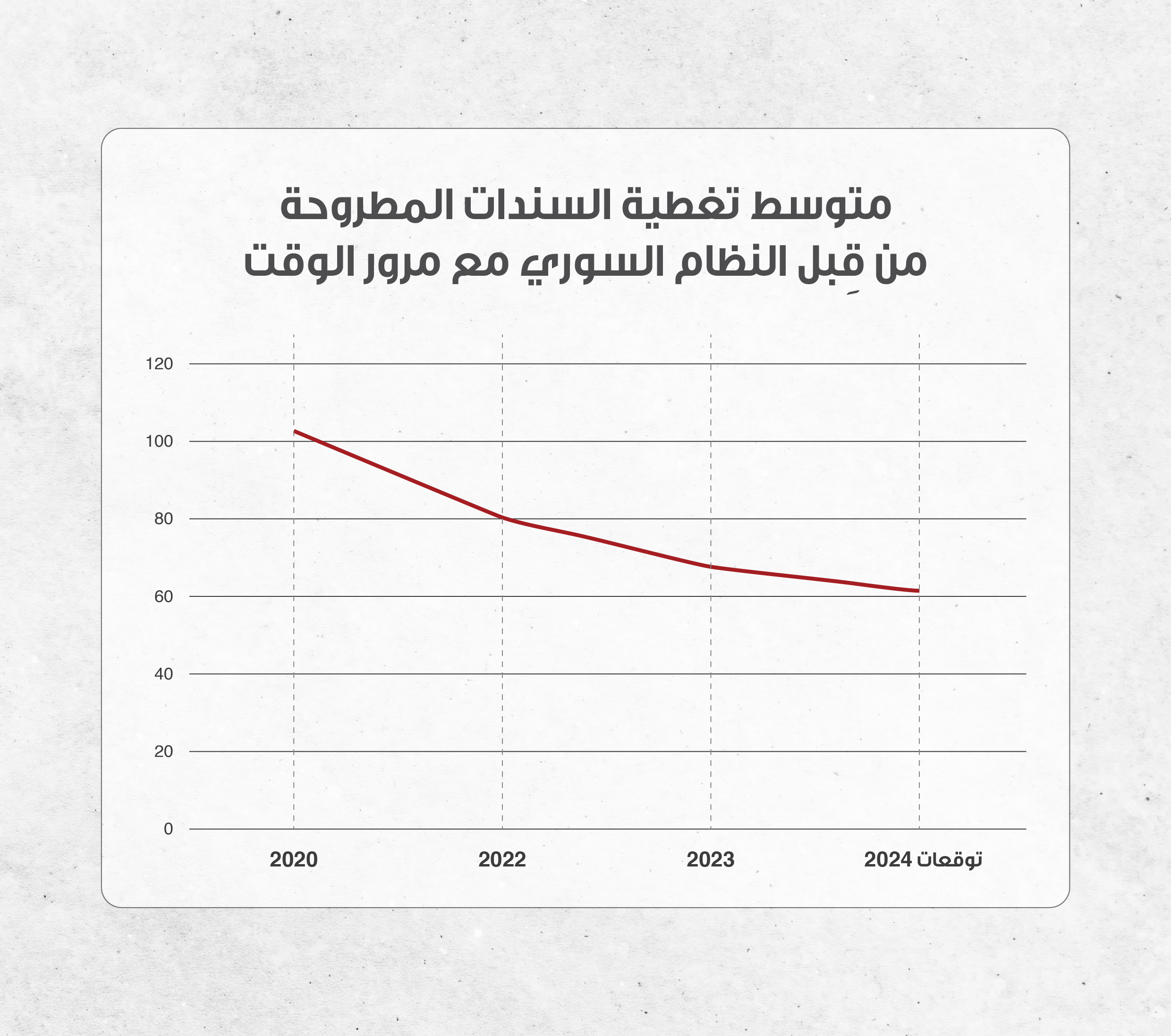

من الواضح أنّ الطرح الأول كان تجريبياً، ولأغراض الاختبار حيث إن المبلغ الذي تم طرحه هو 150 مليون ليرة سورية تقريباً، فيما تم رفعه إلى 150 مليار ليرة سورية في الطرح الثاني وتغطية معظم العرض. وعام 2021 لم تصدر أي سندات، وأُعيد الطرح مرة أخرى عام 2022 بمبالغ ضعيفة أيضاً تكاد قيمتها لا تتعدى نصف مليار ليرة مجتمعة. وعام 2023 تم جمع مبالغ أكبر وصلت قيمتها إلى 300 مليار ليرة بنسب تغطية أقل من السابق، حيث يُلاحَظ أن نسب التغطية بدأت تتراجع مع مرور الوقت.

هناك حالة من تراجُع القدرة على تلبية العرض للسندات المطروحة، ويعود ذلك غالباً لاستنزاف الجهات المشارِكة في العروض، حيث إن المشاركين هم بنوك ومؤسسات حكومية بشكل رئيسي، تليها بنوك خاصة، والجميع لديه كتلة نقدية محدودة من حيث الكمية، بالتالي نحن نتوقع ألا تصبح هذه الأداة مُجدِية مع مرور الوقت بالنسبة للنظام.

في الواقع، لا يمكن أن يحصل النظام على ما يريد من وراء هذه العملية، فهو يريد المزيد من التمويل، ولكن التمويل الواصل معظمه من مؤسسات حكومية، أي أنه ينقل من جيبه الأيمن إلى جيبه الأيسر، أو من بند إلى آخر.

ثانياً: تحليل نسب تغطية عجز الموازنة من خلال السندات

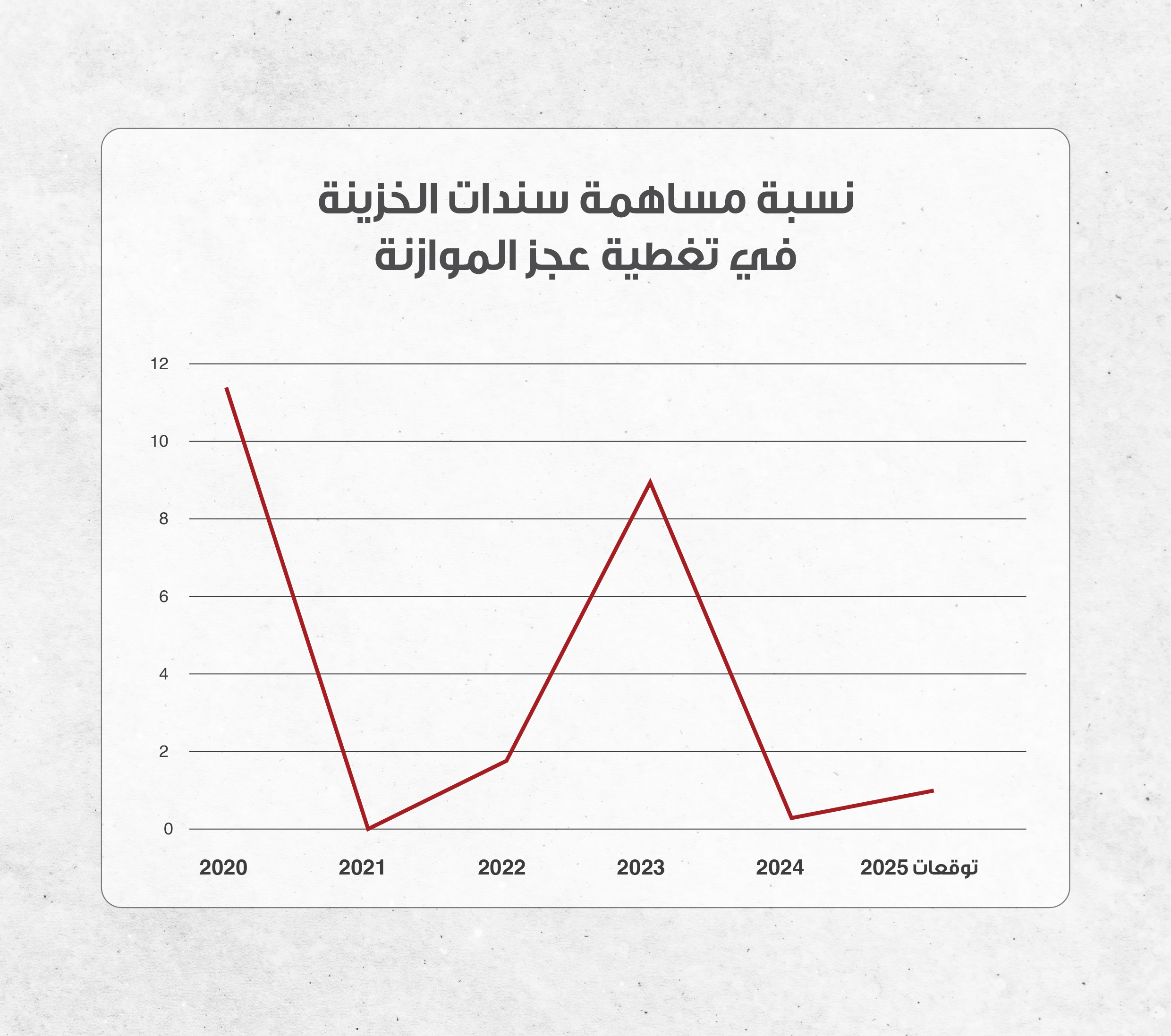

إذا كان الهدف الرئيسي لحكومة النظام هو تغطية نسبة من عجز الموازنة -وبالتالي تمويل النفقات- فهل استطاعت هذه السندات أن تؤدي المهمة؟ وإلى أيّ مدى؟

مع تدهور الأوضاع الاقتصادية في مناطق النظام بدأت الموازنة العامة السنوية تنخفض بشكل كبير وبدأ عجز الموازنة يتسع بشكل ملحوظ، حيث عجز النظام عن ضبط هذا التدهور من خلال السياسات النقدية والمالية التي اتبعها، مع ذلك حاول تغطية جزء من عجز الموازنة من خلال السندات التي بدأ إصدارها.

وفقاً للجدول أعلاه يُلاحَظ أن مجموع السندات المصدرة في كل عام لا يغطي إلا نسبة قليلة من عجز الموازنة المعلَنة، ولعل أفضل نسب تغطية العجز خلال جميع سنوات الإصدار هي 11.4% وكانت عام 2020، بالتالي إن عملية تغطية عجز الموازنة من خلال إصدار السندات هي أمر غير فعّال اقتصادياً في حالة الاقتصاد السوري الراهن. علماً أنّ 11% هي نسبة جيدة؛ باعتبارها أداة واحدة من أدوات السياسة المالية، لكن يُعاب على هذه النسبة أنها تتراجع فعلياً في قدرتها على المساهمة في سدّ العجز، ومع استنزاف قُدرات الجهات المشارِكة في شراء سندات الخزينة، وعدم جدوى هذه السندات، فإن فعالية هذه الأداة ستصبح أقل مع مرور الوقت، وهي لن تتجاوز نسبة 1% في المستقبل القريب.

ثالثاً: الفوائد الاقتصادية والسياسية للاستثمار في سندات الخزينة

حتى الوقت الراهن يبدو أنّ المشاركين في المزادات هم جهات حكومية بالدرجة الرئيسية كالبنوك الحكومية، ولا توجد أطراف أجنبية مشاركة، مما يجعل الفائدة مجرّد تأدية واجب أكثر من كونها ذات فوائد اقتصادية، وبالنسبة للأطراف الخاصة مثل البنوك الخاصة العاملة في سورية، فقد تكون في سبيل الحفاظ على تراخيصها قيد العمل أو الحفاظ على الأرصدة بالليرة السورية الموجودة في حسابات حكومة النظام بدلاً من حساباتها، كونها لن تستطيع تحويلها إلى عملات أجنبية ولا إلى أي شكل من أشكال الاستثمارات المُجدِية في ظل ظروف واقع استثماري مُزرٍ.

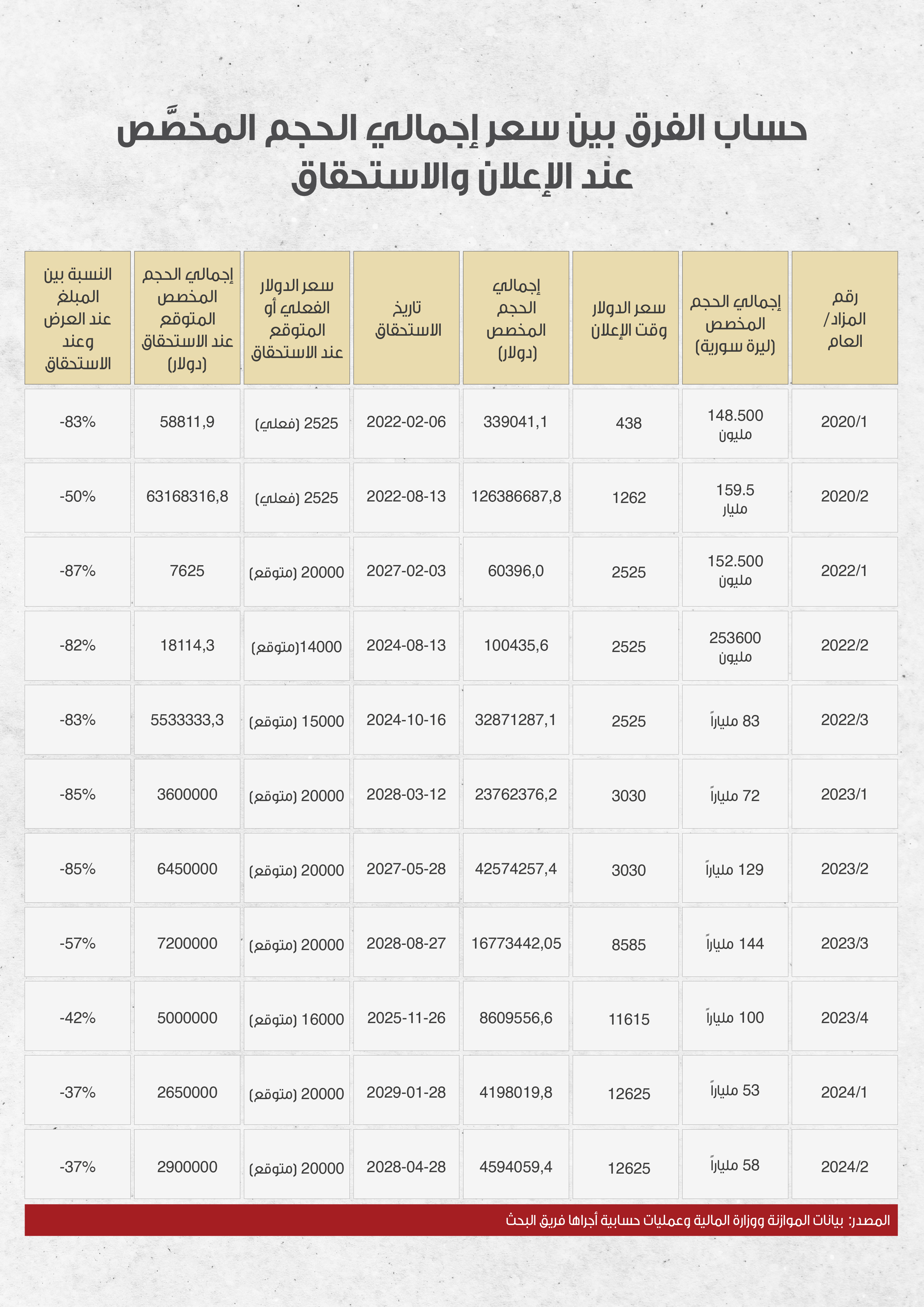

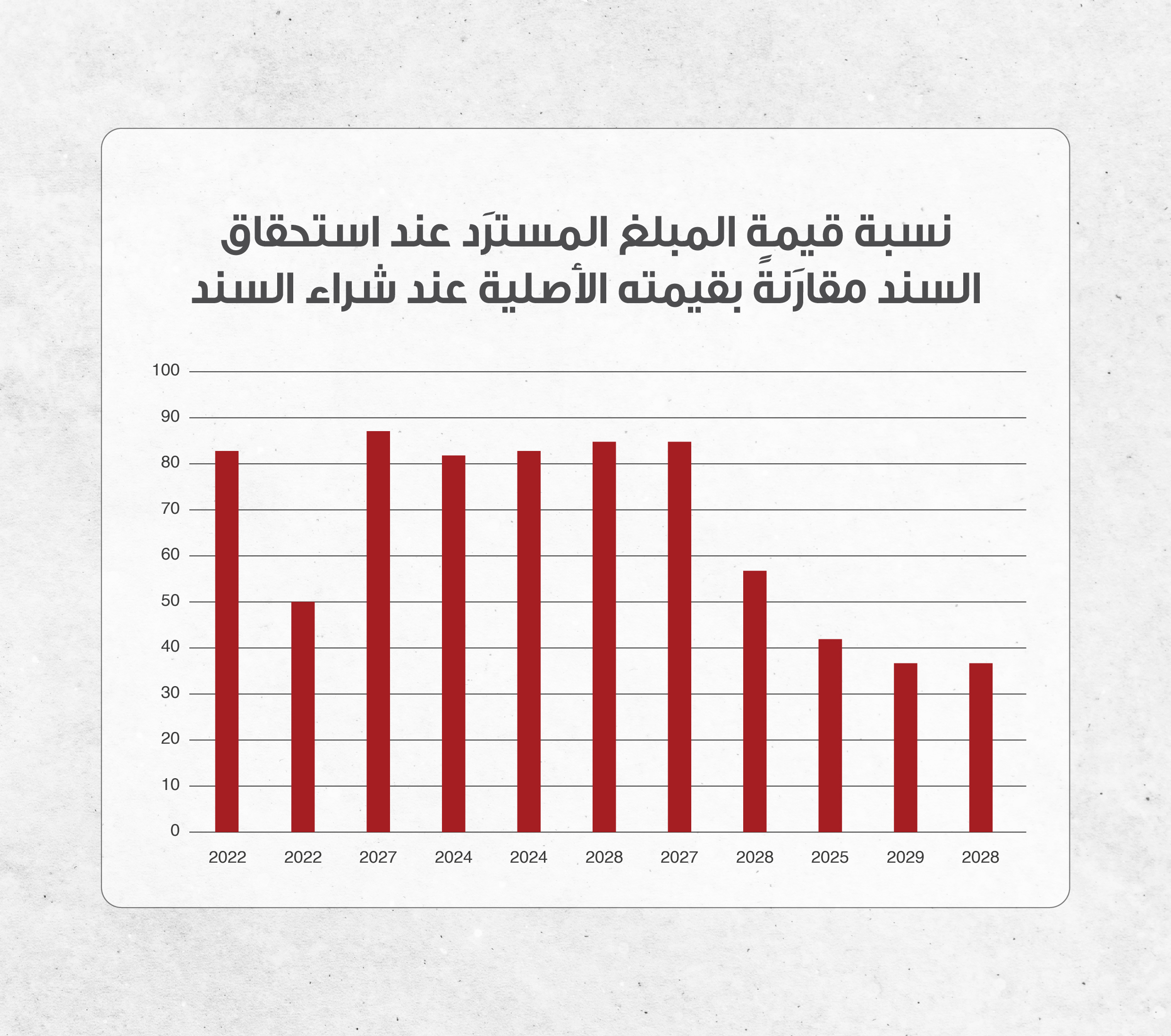

عند إصدار السندات يكون سعر الصرف مختلفاً عند وقت الاستحقاق، لذلك لا بد من حساب قيمة السندات عند الاستحقاق بالمقارَنة مع قيمتها عند الإعلان عنها من خلال تحويل سعر السندات إلى الدولار ومقارَنتها بغضّ النظر عن نسبة الفائدة المحصَّلة على السندات، والتي لن تكون مؤثِّرة بشكل كبير في تغطية خسارة السندات.

وفقاً للجدول أعلاه هناك ضعف في فاعلية المبلغ المخصَّص عند الاستحقاق خاصة بسبب انخفاض سعر الليرة السورية المستمر، فالمزادات تتراوح بين 2 و5 أعوام بشكل رئيسي، فعلى سبيل المثال إن إجمالي الحجم المخصص في المزاد الأول عام 2020 هو 14500 مليون ليرة سورية، وإذ ما تم قياسه على سعر الدولار في وقت الإعلان والذي كان 438 ليرة سورية مقابل الدولار الواحد فإن إجمالي الحجم المخصص بالدولار هو 339041 دولاراً، ومع استمرار تدهور الليرة السورية، وعند حساب الحجم المخصص بالدولار سنة الاستحقاق أي عام 2022 يُلاحَظ أن المبلغ خسر من قيمته ما يقارب 83% ليصبح حجمه 58811 دولاراً، بالتالي تُعتبر العوائد من المزادات خاسرة حتى مع حساب الفوائد المستقبلية مع تقدير سعر الصرف على أحسن حال بـ 2000 ليرة سورية مقابل الدولار الواحد بعد عدة سنوات.

رابعاً: الأطراف المنخرطة في سندات الخزينة

نظرياً، يمكن أن تتم عملية شراء السندات من خلال العديد من الجهات مثل المصارف الحكومية والخاصة، أو المؤسسات الحكومية، أو الشخصيات الاعتبارية، أو الأشخاص العاديين ورجال الأعمال سواء سوريين أم أجانب، أو حتى حكومات دول أخرى، كما أن السندات تصدر عَبْر وسطاء ماليين مثل البنوك والمؤسسات المالية التي تحصل على أجور لعملية الترويج، كذلك قد تنخرط بعض الدول في السماح لمصدري السندات بالبيع على أراضيها أو استهداف مواطنيها.

في الحالة السورية، لم تصدر السندات على مستوى دولي، كما أن الأطراف الأجنبية العاملة في سورية بدت أقل اهتماماً بهذه السندات. وفيما يلي تحليل لمصالح الأطراف وأدوارهم:

1. المصارف الحكومية والخاصة: الكتلة النقدية التي تم جمعها بالليرة السورية جرت من خلال مشاركة بنوك حكومية -مع وجود بعض البنوك الخاصة- لديها مبالغ مالية متجمعة دون أي تحريك أو استثمار مسبق، أي أنها غير قادرة أساساً على طرحها في الأسواق؛ بسبب عدم إقبال القطاع الخاص ورجال الأعمال على الاقتراض، وكذلك صعوبة تحريك هذه الأموال في ظل ظروف السكان الحالية، بالتالي المبلغ المسحوب من المصارف الحكومية كان موجوداً لديها بالفعل، وهو خارج التداول، لكن أصبح تخصيصه لصالح وزارة المالية مقابل سندات تم طرحها، وما تزال كيفية التعامل مع المبلغ تخضع للتداول.

2. المؤسسات الحكومية: منها مثلاً التأمينات الاجتماعية التي تتجمع لديها فوائض مالية هي عبارة عن حقوق العاملين المقتطعة منهم شهرياً لاستثمارها وإعادتها لهم بعد الاستقالة، وقد ساهمت هذه المؤسسات في تمويل حكومة النظام، ضاربة بقيمة الأموال عُرض الحائط، فبدل أن تجد مصدراً ينمي الأموال تضعه في مصدر يستهلك رأس مالها.

3. إيران: عملت عَبْر الكثير من الإستراتيجيات على السيطرة على الاقتصاد السوري مقابل الديون، وتُعَدّ فرصة إصدار سندات دَيْن مهمة بالنسبة لها فهي تتناسب مع برنامجها، لكنها لم تستثمر بشكل مباشر هي أو مؤسساتها، حيث إن الإصدار كان لمؤسسات سورية، وبالتالي فالبنوك الخاصة المشارِكة والتي تحتوي على استثمارات إيرانية قد تكون هي مَن تطبق سعي إيران لإغراق النظام بالدَّيْن، وربما تنخرط المؤسسات الإيرانية بشكل أكبر في المستقبل في تمويل وزارة المالية، بعد استنزاف النظام وبالتالي فرض شروط أكثر ميلاً لجهة المستثمر الإيراني.

4. روسيا: تعمل على تقويم النظام وتعزيز قدراته الاقتصادية منذ أكثر من 10 سنوات سواء من خلال إمدادها له بمعلومات ونصائح وخدمات [6] أو تعزيز صلاتها بالبنوك السورية [7] . ويبدو أن هذا النوع من التمويل مُرْضٍ بالنسبة لروسيا، حيث يُظهر مؤسسات النظام بأنها فعّالة وذات قدرة على تمويل ذاتها، وهو ما يدعم قدرتها على الدفاع عن النظام بوجود إدارة تضبط الجوانب المختلفة.

5. الأفراد والمؤسسات الخاصة: لا يمكن أن تكون المؤسسات الخاصة أو الأفراد أصحاب رغبة بشراء هذا النوع من السندات كونها خاسرة فعلياً، لكن في حال تم الضغط على مؤسسات معينة أو شخصيات معينة فيمكن أن يتم ذلك، وفي الحالة الراهنة حتى المقربون من النظام ليس لهم مصلحة بالمساهمة كون أموالهم بالأصل يمكن أن تنتقل للنظام بسهولة ويسر.

خُلاصة

إن إصدار النظام لسندات الخزانة يحقّق له هدفين رئيسييْنِ، الأول: تمويل عجز الموازنة، أي الحصول على مزيد من الموارد لوزارة المالية، والثاني: إثبات قدرته على تنفيذ أدوات واستخدام وسائل حكومية عالية الأهمية، تتمتع بمتابعة ومراقبة من مؤسسات دولية.

لم يستطع النظام فعلياً تمويل عجز الموازَنة بالنِّسَب التي كان يتوقعها، فالموارد مع المؤسسات المشارِكة محدودة، والسندات ذاتها لا تلقى قبولاً عامّاً لدى السوريين والأجانب، بسبب ضعف الثقة بالنظام وفِقْدان شرعيته لدى معظم الجهات.

يُتوقَّع أن سياسة النظام في إصدار سندات خزينة أتت مُرْضِية لروسيا الراغبة بأن ترى مؤسسات حكومية ذات أعمال حيوية، قادرة على أن تستخدم الأدوات والوسائل الفعّالة وهو ما يُعزِّز رؤيتها للدفاع عن نظام قادر على إدارة البلاد وكبح الفوضى. بالمقابل يبدو أن إيران غير مهتمة للآن بها، كون السندات لا تُعَدّ مُجْدِية اقتصادياً، لكنها قد تتدخّل في مرحلة ما لأهداف سياسية، أي لجعل النظام أكثر ارتهاناً لها، وبالتالي الدفع عن طريق منحها مزايا محدَّدة في البلاد.

الخاسر الأكبر هو الأطراف التجارية المنخرطة في استثمار السندات؛ فالفائدة ضعيفة للغاية، والعوائد من عمليات التداول ضعيفة كذلك، وفوق كل هذا تفقد الأموال قيمتها مع مرور الوقت، وبالتالي الخسائر كبيرة، لكنها قد تكون أقل من خسارة بعض الجهات للأموال بسبب وجودها في خزانتها بدون أيّ تحريك.

أخيراً لم يرَ الاقتصاد السوري آثاراً لهذه الأدوات المالية، فالتضخم الذي يمكن أن يكون مستهدَفاً من وراء إصدارها لا يزال مرتفعاً، بل أخذ بالارتفاع تدريجياً، مما يعني أن الأموال التي تُسحب من السوق هي عملية شكلية، لا تؤدي أهداف تراجُع التضخم ولا حتى تمويل العجز نظراً لضعف النسبة.

[1] المرسوم التشريعي رقم 60 لعام 2007 الخاص بالأوراق المالية الحكومية، مصرف سورية المركزي، 01-10-2007، الرابط .

[2] سندات خزينة للمرة الأولى بسورية، الجزيرة نت، 9-12-2010، الرابط .

[3] سندات خزينة الدولة السورية معروضة لـ”البيع”، "عنب بلدي"، 29-9-2019، الرابط .

[4] المصدر السابق.

[5] مجلس الوزراء يناقش دور كل وزارة بدعم السياسة الاقتصادية على المستوى المالي والنقدي وتحقيق استقرار مقبول في سعر الصرف، مجلس الوزراء، 29-9-2019، الرابط .

[6] التلغراف: روسيا أمدت سورية بأطنان الأوراق المالية، BBC عربي، 27-11-2012، الرابط .

[7] بنوك روسية تعزز صلاتها بمصرفين سورييْنِ، الجزيرة نت، 1-11-2013، الرابط .